尽管近期需求有些疲软,亚洲到欧洲的集装箱即期运价略有下滑,但在跨太平洋地区,需求没有减少,BCO正在努力争取与承运人达成新的交易。

上周,上海航运交易所发布的上海出口集装箱综合运价指数(SCFI)为2637.53点,较上期下跌3.1%。宁波航运交易所发布的宁波出口集装箱运价指数 (NCFI) 报收于2035.2点,较上周下跌5.5%。21条航线运价指数均下跌,“海上丝绸之路”沿线地区17个主要港口运价指数也均下跌。

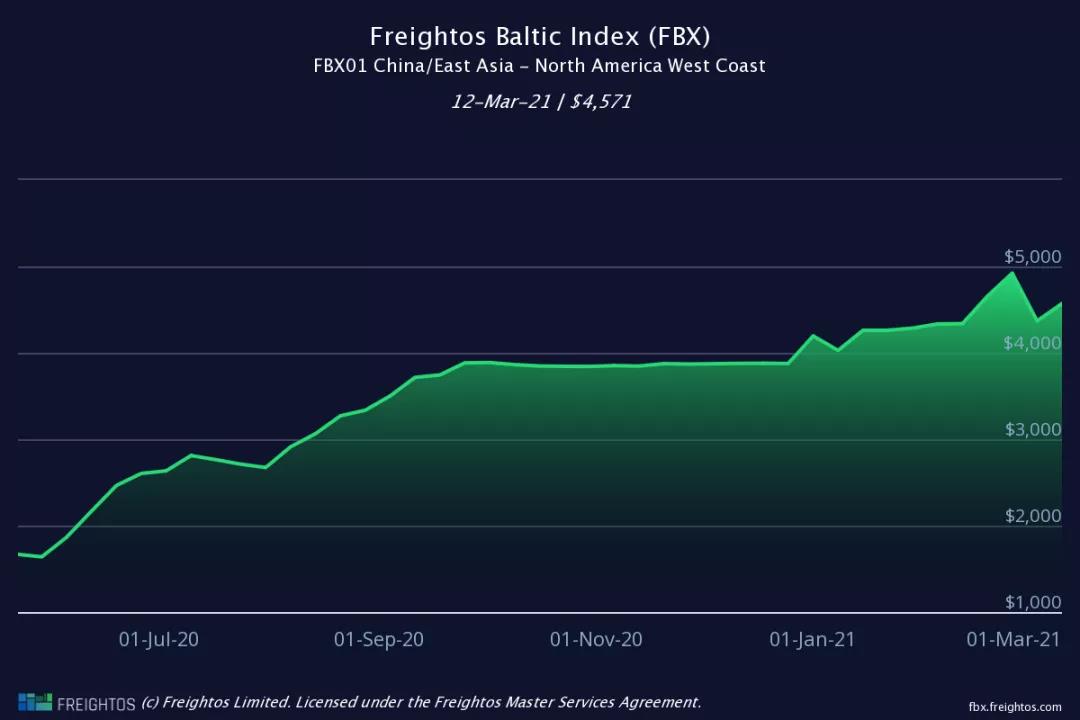

北美航线:根据FBX的最新日指数显示,亚洲至美国西海岸的3月15日的即期运价从前一天的4565美元/FTU一夜之间暴跌至3948美元/FTU,降幅达617美元;随后在3月16日回升至4234美元/FTU。

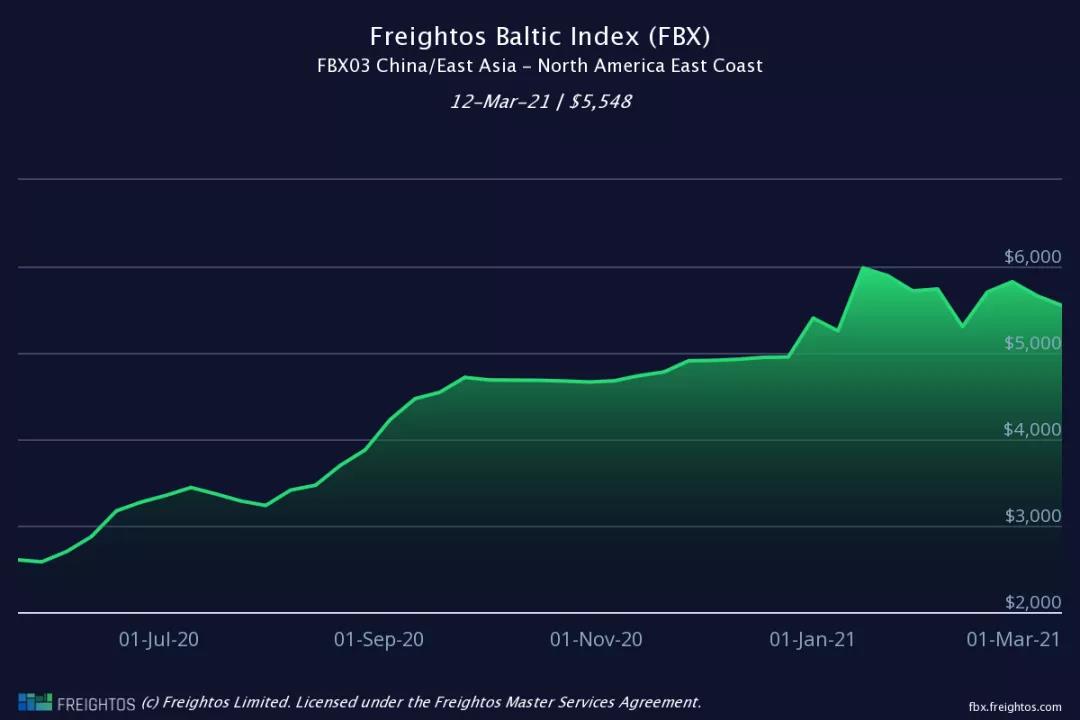

FBX日指数暂时不能说明什么问题,也可能是一种趋势吧。根据FBX上周的周指数显示还上涨4%,至每40英尺4550美元,而东海岸港口的运费下降2.8%,至每40英尺5499美元。

但与去年同期相比,到美国的西海岸和东海岸即期运价分别提高了244%和116%,这对本轮航线运价谈判产生了巨大影响。

美国疫情近期得到一定缓解,加之美国1.9万亿美元经济刺激计划,需求仍处于高位。船期延误带来的运力不足问题依然存在,港口拥堵和集装箱周转不畅依然未现明显缓解迹象,困境依旧。航线舱位利用率接近满载水平,美东部分航次舱位紧张。根据上海和宁波集装箱运价指数,北美航线运价波动较小,运价总体保持稳定。NCFI指数:美东航线运价指数为1732.3点,较上周下跌0.6%;美西航线运价指数为2281.0点,较上周下跌2.0%。

那美国港口目前又是处于一种什么状况呢?相对来说,大体上或有些许的缓解,圣佩罗湾等待船只最起码有减少。但4月4日,美国又迎来全年仅次于圣诞节的重要的节日复活节;进口商此前大量订购的货物将在港口又出现一波到货潮,货量将进一步增加,可能给本就拥堵不堪的港口雪上加霜。

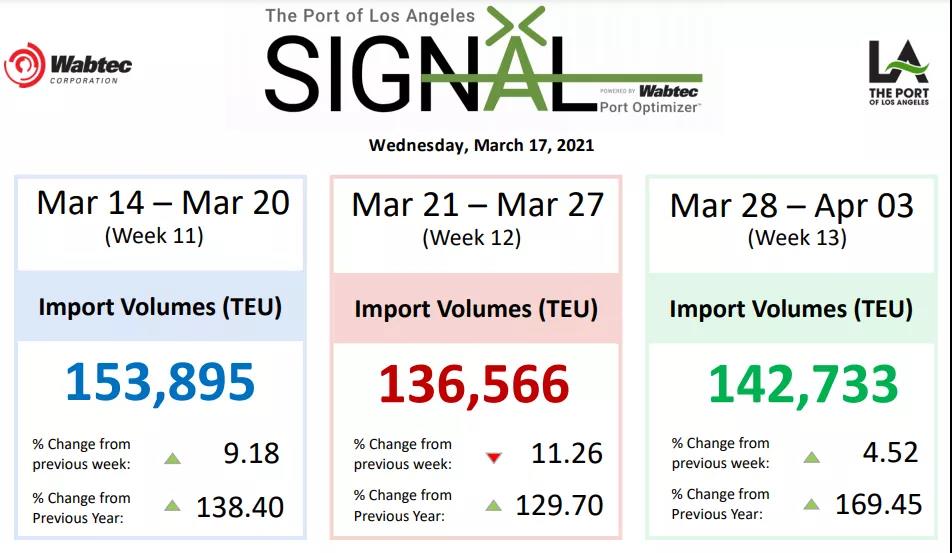

洛杉矶signal平台最近三周货量预测

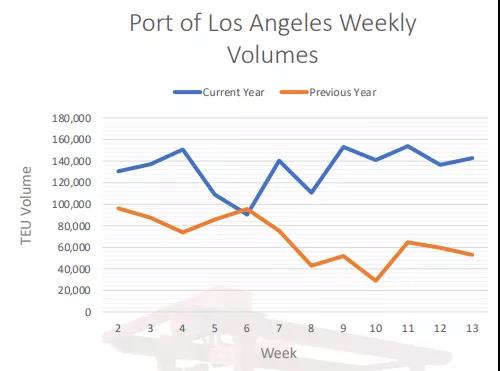

洛杉矶signal平台货量曲线图

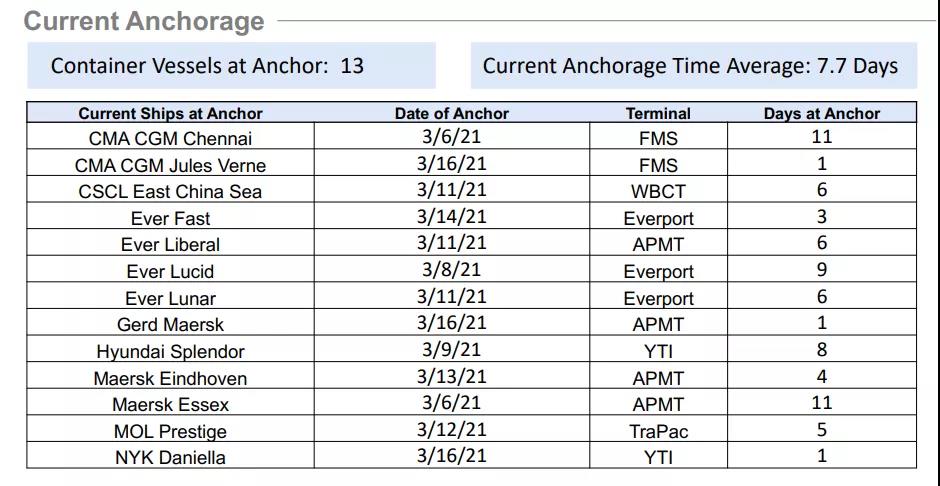

洛杉矶港的平均等待靠泊时间为7.7天,最长的达近2周。阳明海运船员表示,接到港口指令,让即将到港的船“开慢一点”。船员很无奈表示:“已经开得很慢了。” 有货代表示,现在美西线7成以上的货载又恢复了“买舱费”。

为避免美西港口拥堵,2M联盟继第上周开始调整AE1和AE6两条“钟摆航线”取消挂靠洛杉矶、长滩港后,3月15日,2M联盟公布,将推出一项新的跨太平洋TP23/Palmetto周班航线,从5月起开始实施。2M联盟此举的目的同样是通过停靠美东港口以缓解美西的拥堵。(为避开美西港口拥堵,2M消减亚洲至美国钟摆服务,不挂靠美西港口!其他联盟......)

阳明海运、赫伯罗特、ONE及HMM组成的THE联盟开辟一条崭新的美东(EC6)航线,新增墨西哥湾区服务范围,此航线将配置10艘6500TEU级集装箱船,也将于5月启动,将在穿越巴拿马运河驶往休斯敦之前,挂靠中国香港、盐田、宁波、上海和韩国釜山。然后,该航线服务在返回中国台湾高雄之前在阿拉巴马州的新奥尔良和莫比尔停靠。

eSee创始人兼首席执行官Simon Sundboell认为,运营商似乎在改善行业糟糕的船期可靠性。但是,他表示,“这不是轻而易举就能解决的问题”,美西港口的长期拥堵“似乎并未缓解,并正在影响整个航运体系”。更有有业内人士悲观地预测,美西港口拥堵可能会在2021年成为常态。

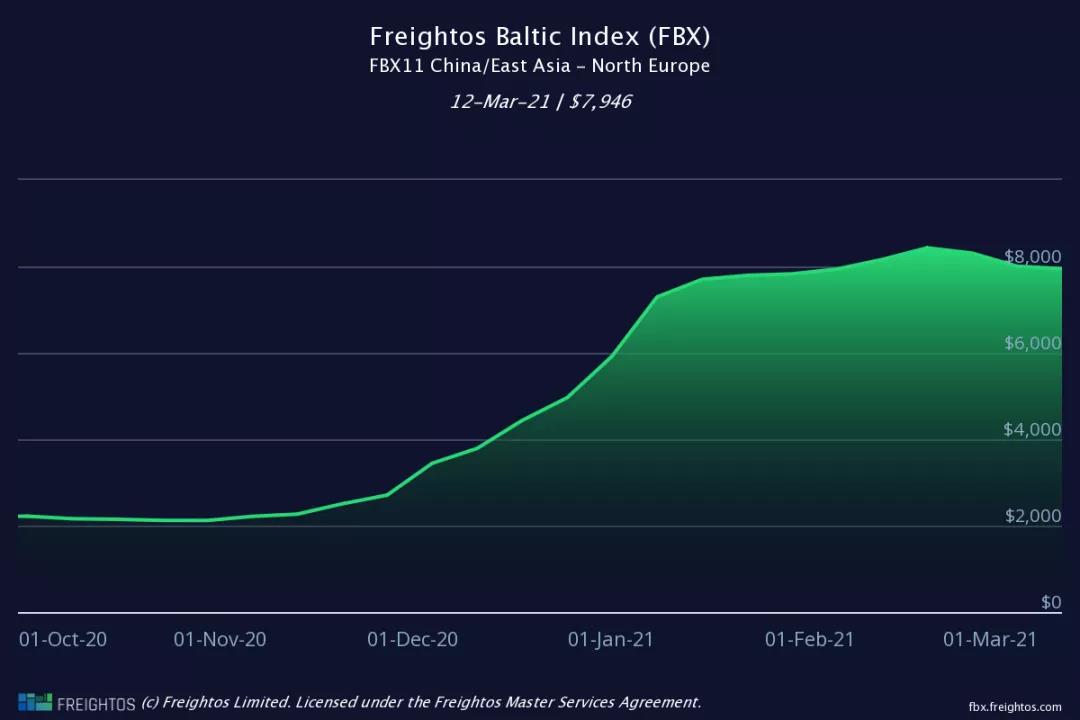

欧洲航线:欧洲运输体系除了英国目前拥堵比较严重之外其他大港压力略有缓解。在运输恢复和囤货清理等多重因素的影响下,节后欧洲市场货量总体有待全面恢复。根据Freightos波罗的海指数(FBX)的亚洲至北欧航线,40英尺货柜的费率小幅下降,从一周前的8,004美元降至7,947美元。SCFI指数显示,上海出口至欧洲基本港市场运价(海运及海运附加费)为3712美元/TEU,较上期下跌6.4%;NCFI指数显示,欧洲航线运价指数为2871.1点,较上周下跌6.2%;

去年同期北欧的FBX指数仅为1453美元/FTU,此外,实际上托运人通常需要支付多得多的费用来保证设备和舱位,而运往英国的货物则需支付额外的附加费。

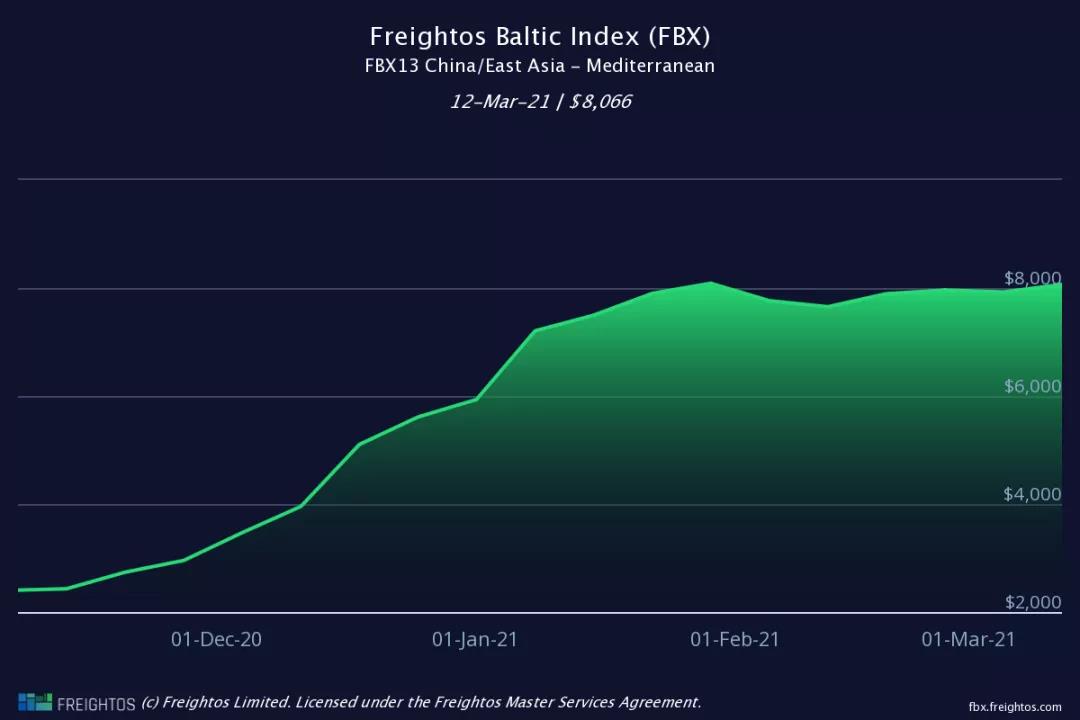

地中海航线,情况略好于欧洲航线,多数航商维持原运价不变,部分航商运价略有下调。NCFI运价指数:地东航线运价指数为2354.2点,较上周下跌2.5%;地西航线运价指数为3007.1点,较上周下跌4.0%。SCFI运价指数:上海出口至地中海基本港市场运价(海运及海运附加费)为4020美元/TEU,较上期下跌1.4%。而波罗的海周指数(FBX)显示,地中海西部港口的即期运价为8,006美元/FTU,略高于一周前的7926美元。

上周上海集装箱运价指数(SCFI):

波斯湾航线,上海出口至波斯湾基本港市场运价(海运及海运附加费)为1428美元/TEU,较上期下跌6.7%。

澳新航线,上海出口至澳新基本港市场运价(海运及海运附加费)为2095美元/TEU,较上期下跌6.8%。

南美航线,上海出口至南美基本港市场运价(海运及海运附加费)为7373美元/TEU,较上期下跌5.5%。

目前,各大航线即期运价出现大幅下跌的可能性很小,基本处于稳定或略有下滑趋势,但仍将处于高位。

随着全球贸易在2020年末达到新的峰值,受部分地区疫情复苏的推动,以及消费者在封锁期间转向购买产品,集运业的市场基本面看起来良好。

MDS Transmodal董事长Mike Garratt在Intermodal Connect上表示:“我认为需求增长快于供应,因此费率将保持在高位。”荷兰银行(ABN AMRO)运输与物流董事总经理Renzo Hoefnagels表示,中国经济迅速反弹对市场来说是一场及时雨。中国的制造业复苏也满足西方市场的需求。

由于需求集运业前景乐观,MDS Transmodal预测未来10年复合增长率为3.2%。基本上呈现回归趋势,与2008年金融危机之后的情况类似。

尽管基本面前景良好,但2020年最后两个季度服务的可预测性和可靠性在大幅下降,即因拥堵、集装箱短缺和运费上涨而导致的延误,已引起全球监管机构的关注。

美国FMC正面临压力,尤其是来自农产品出口商的压力,要求其对集装箱运费和供应采取行动;欧盟委员会将在未来一两年内再次调查财团豁免规定;而在中国相关部门已就运费和集装箱行业的表现约谈多家船公司。

鉴于令人鼓舞的需求预测和较低的新船订单量,集装箱航运公司可能会发现自己陷入两难境地,一方面希望通过有序订购新船来维持运价,另一方面则面临来自习惯于低运价环境的客户和监管机构要求限制运运价的压力。